Como sabemos a pandemia gerada pelo Covid-19 obrigou o Poder Público a decretar o fechamento de empresas, comércios, impactando imensamente a atividade empresarial, como estratégia de saúde pública para conter os avanços do contágio.

Em muitas cidades brasileiras, como o caso de Salvador/BA, local de onde escrevo, estamos a quase 90 dias com restrições ao funcionamento dos estabelecimentos empresariais.

Após o enfrentamento e já com soluções encontradas ao combate da crise de saúde, que em contra partida gera também uma crise econômica, reverberando nos fluxos de caixas das empresas, onde estas buscarão executar estratégias para reconstruir seus negócios e se adaptar ao novo normal.

As estratégias iniciais terão foco, sem sombra de dúvidas, na garantia de liquidez suficiente para manter as operações, a fim de resistir ao impacto de curto/médio prazo da pandemia.

Esses planos do pós-Covid19 se concentrarão em garantir o capital necessário para apoiar o crescimento e gerar novas oportunidades. A recapitalização dos balanços corporativos será um passo crítico na execução dessas iniciativas.

A alternativa Sale Leaseback

O conceito é simples. Para muitas empresas, seus ativos imobiliários podem ser uma opção melhor do que obter um financiamento bancário, já que poderá se dispor do direito de propriedade sem perder o direito de usar e fruir do bem imobiliário.

Esse valor pode ser re-aplicado para financiar suas operações em andamento e suas novas estratégias.

Ou seja, por meio do modelo de sale-leaseback (traduzindo a grosso modo: venda e alugue de volta), uma empresa vende seu imóvel a um investidor por dinheiro e, simultaneamente, firma um contrato de arrendamento de longo prazo.

Ao fazer isso, o vendedor (antigo proprietário, atual arrendatário) extrai 100% do valor da propriedade e converte um ativo ilíquido em capital de giro, mantendo total controle operacional.

Arrendamento Mercantil Imobiliário

No Brasil o leasing imobiliário está previsto na Lei n° 6.099/74, onde não limita o tipo de bem que pode ser objeto do arredamento, bem como a Resolução do Bacen n° 2.309/96 em seu artigo 11°, conforme abaixo:

“Podem ser objeto de arrendamento bens móveis, de produção nacional ou estrangeira, e bens imóveis adquiridos pela entidade arrendadora para fins de uso próprio da arrendatária, segundo as especificações desta.“

Em suma, podemos simplificar que o arrendamento mercantil imobiliário deve ser estruturado como um arrendamento mercantil operacional ou financeiro, sendo o último mais comum, lembrando que não se deve confundir com um contrato de locação não residencial, já que a lei o tratou com um regime jurídico próprio.

Observe que na própria Lei do Inquilinato em seu art. 1°, §único, faz essa distinção:

Continuam regulados pelo Código Civil e pelas leis especiais:

b) o arrendamento mercantil, em qualquer de suas modalidades.

Do mesmo modo o art. 565 do Código Civil:

“Na locação de coisas, uma das partes se obriga a ceder à outra, por tempo determinado ou não, o uso e gozo de coisa não fungível, mediante certa retribuição.“

Portanto, a contraprestação na locação refere-se ao uso e/ou fuição do imóvel locado, já no leaseback a contraprestação é referente ao investimento realizado pela arrendadora, logicamente acrescido de eventuais despesas e lucros.

A crise e o Leasing

Analisando a história podemos perceber que essa modalidade já era utilizada na Inglaterra desde os anos 20, ganhando mais escala nos Estados Unidos, pela década de 40, quando a Safeway Stores alienou supermercados a um grupo de investidores privados para depois arrendá-los a longo prazo.

Em uma contextualização podemos citar o programa Lend Lease Act na Segunda Guerra Mundial, onde teve grandes reflexos no leasing de bens móveis, como saída para uma crise.

Uma ideia de ‘empréstimo-locação’ onde autorizava o então Presidente dos Estados Unidos, Roosevelt, a emprestar material de guerra para alguns países, devendo esse material ser devolvido ou pago no final.

Como podemos ver, a utilização do leasing, independente de sua modalidade, sempre demonstrou um caminho para enfrentar e vencer a crise.

Vantagens do Sale Leaseback

Os benefícios para o vendedor / arrendatário incluem:

- Liberar capital do balanço investido em um ativo imobiliário para financiar a expansão dos negócios, reduzir a dívida ou devolver dinheiro aos investidores;

- Continuar ocupando a propriedade mesmo com a venda;

- Deduzir pagamentos do contraprestação financeira como uma despesa operacional;

- Obtém agora uma administração profissional do imóvel.

Da mesma forma, o comprador / arrendador também experimenta benefícios do sale leaseback, incluindo:

- Obtém uma propriedade com um fluxo de caixa lastreado por um arrendamento de longo prazo;

- Possui um imóvel com um arrendatário que precisa dele para apoiar suas operações empresariais;

- Benefícios tributários.

Sale Leaseback e o Mercado Imobiliário

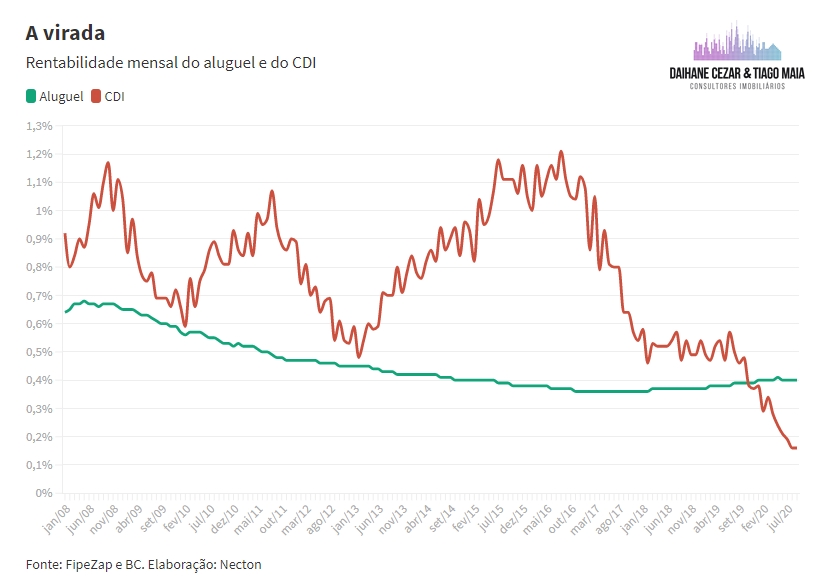

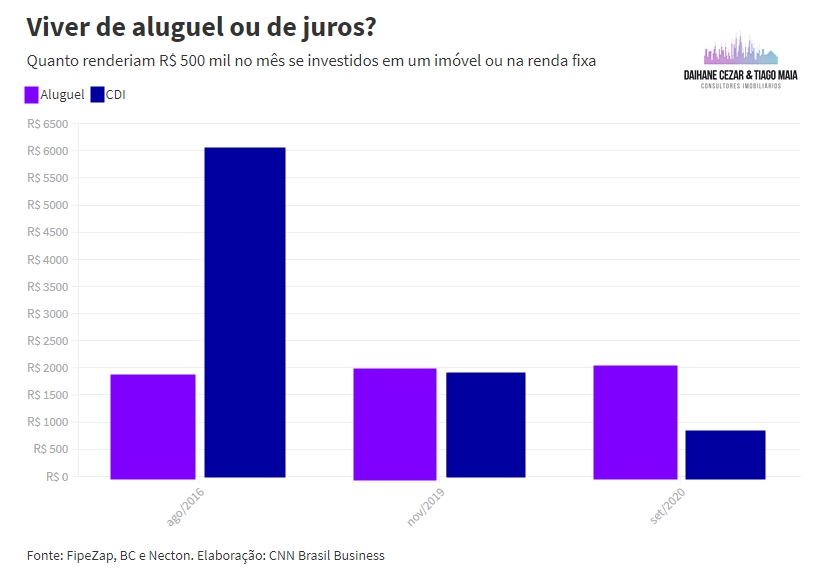

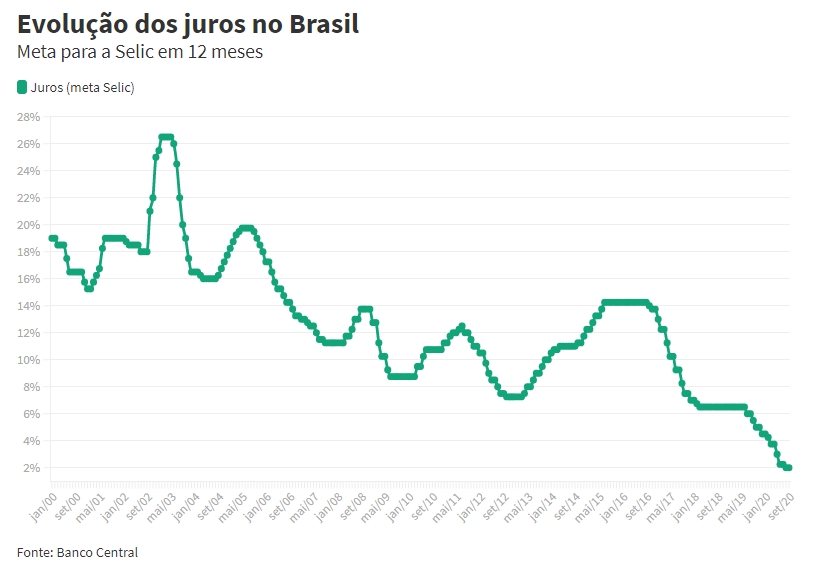

Nos últimos anos, os contratos de sale leaseback tornaram-se uma opção cada vez mais utilizada, à medida que os valores das propriedades aumentaram e as empresas encontraram maneiras eficazes de usar o dinheiro acumulado em seus imóveis.

Devido a isso, vejo que após o Covid19, a demanda por esse tipo de capital eficiente de longo prazo continuará a aumentar, onde a operação sale leaseback servirá como uma fonte eficaz de liquidez para as empresas, permitindo que elas se reestruturem a fim de se adaptar em um mundo pós-covid.

O que descrevi aqui é apenas uma abordagem resumida, pois para contratar essa operação são necessários trâmites, precauções e análise jurídica e financeira para que a tomada de decisão seja bem respaldada e assim tenha mais chance de êxito, para uma consultoria nesse sentido nos envie uma mensagem.

Até a próxima!